华安证券股份有限公司徐偲,余倩莹近期对奥瑞金进行研究并发布了研究报告《投建海外生产线,产能出海有望助力盈利改善》,给予奥瑞金买入评级。

奥瑞金(002701)

主要观点:

事件:公司发布投资建设海外生产线项目的自愿性信息披露公告1)公司拟投资建设泰国二片罐生产线项目,项目总投资额约人民币4.416亿元,其中包括厂房土建、设备搬迁和新设备购置以及项目流动资金等。项目预计配套一条二片罐生产线,规划年产能7亿罐,项目建设期12个月,预计2026年9月具备量产能力。2)公司拟投资建设哈萨克斯坦二片罐生产线项目,项目总投资额约人民币6.4652亿元,其中包括厂房土建、生产设备以及项目流动资金等。项目预计配套一条二片罐生产线,规划年产能9亿罐,项目建设期18个月,预计2027年第一季度具备量产能力。公司上述新建生产线达产后将优先满足当地啤酒、能量饮料及碳酸饮料等领域潜在客户的配套需求,并逐步拓展客户群体和市场区域。

积极拓展国际市场,出海将带动盈利能力提升

公司本次海外投资项目契合公司国际化发展战略,有望助力公司拓展在东南亚地区、中亚地区的二片罐业务布局,开拓新的市场领域,优化产品结构,有利于进一步提升海外市场份额,增强公司的国际市场竞争力和品牌影响力。项目建成后,将与公司境内现有业务产能布局和供应链实现协同联动,有效提升公司二片罐产品的海外供给能力与市场覆盖广度。2024年,昇兴股份/宝钢包装/海外业务毛利率分别为20.84%/20.37%,海外市场格局较优,项目毛利率较高,出海将带动公司销量及盈利能力提升。

金属包装行业格局加速集中,反内卷有望助力盈利修复

随着二片罐市场份额进一步集中,公司的议价能力与盈利能力有望提升。未来,二片罐市场将成为公司主要利润增长点,一方面,公司将结合下游市场需求、主要客户的产能布局及潜在客户挖掘机会等多方面因素,通过规模的扩张,进一步强化公司市场竞争地位,进而提高公司产品议价能力;另一方面,公司将持续优化二片罐细分业务布局,推进业务整合,开展降本增效、精益生产等工作。

投资建议

公司作为金属包装行业领军企业,三片罐持续优化品类及拓展客户结构效果显著,营收稳健增长;二片罐业务成功并购中粮包装,市场份额大幅提升,议价能力提升下盈利改善弹性大。我们预计公司2025-2027年营收分别为220.47/235.97/248.12亿元,分别同比增长61.2%/7.0%/5.1%;归母净利润分别为13.21/12.69/13.98亿元,分别同比增长67.1%/-3.9%/10.1%。截至2025年8月5日,EPS分别为0.52/0.50/0.55元,对应PE分别为10.58/11.01/10.00倍。维持“买入”评级。

风险提示

市场竞争加剧的风险,原材料价格波动的风险,汇率波动的风险,客户的信用风险。

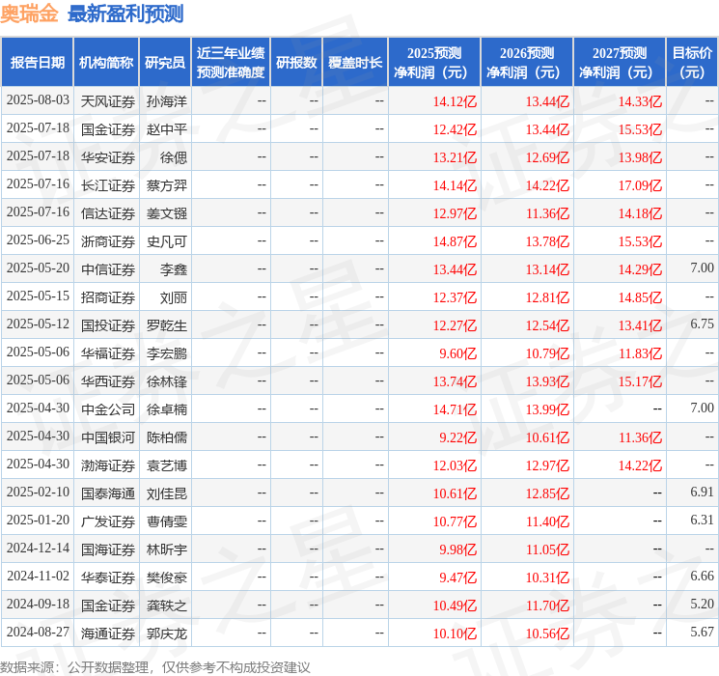

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级10家;过去90天内机构目标均价为6.56。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

富灯网提示:文章来自网络,不代表本站观点。